2024.6.11 10:16 – JST

—– Recent Developments ————————–

Updating LIVE today

ブロックチェーンの不動産登記、日本でも協会設立へ

~資産のトークン化は2500兆円市場へ。不動産ブロックチェーン登記、協会設立へ~

不動産ブロックチェーンを運営するツバイスペース、日本でもAIブロックチェーン関連の協会を設立へ。

資産のトークン化は2500兆円市場 ブロックチェーンの不動産登記、日本でも協会設立へ | Zweispace

アメリカン大学ロースクールのヒラリー・アレン教授が、6月5日に米下院金融サービス委員会(HFSC)で、公開型ブロックチェーンであるパブリックチェーンの有用性に疑問を呈した。(詳細はこちらの英語のビデオを。https://www.youtube.com/live/egV-mYn4OVA )同委員会では、ボストンコンサルティングの予測によると、2020年代の内に資産のトークン化が世界で16兆ドル(約2500兆円)規模になると見込まれているなど、活発な議論が行われた。

日本においては、こうした市場規模のアプサイドもだが、パブリックチェーンの可用性についての疑念を表明する専門家はまだ少い状況だ。政府やレガシー大手企業はWEB3やデジタル証券のトークン等、メリットというよりもむしろ、不便になったり、2重にコストがかかる方に向いている。日本を含む多くの先進国でそうした誤解の多い中、ビットコインの

ETFが活況のアメリカの国会で、まともな専門家の意見が出始めたのは歓迎したい。

ツバイスペースは、当初よりパブリックチェーンの可用性について同様の懸念を持っており、ツバイチェーンは、当初より、プライバシーを意識したプライベートチェーンと、公共閲覧性重視のパブリックチェーンの二つでの運用してきた。パブリックチェーンについては、当初はビットコインのチェーン、ビットコインキャッシュ、イーサリウムクラシック、イーサリウム、ビットコインSVと、そして再度イーサリウムへとパブリックチェーンを推移させてきた。現状ではツバイスペースが運営するプライベートチェーンと、パブリックチェーンは株式会社グッドヒルズなどがマイニングするツバイチェーンのパブリックチェーンや、ビットコインSVのチェーンなどに優先的に書き込んでいる。

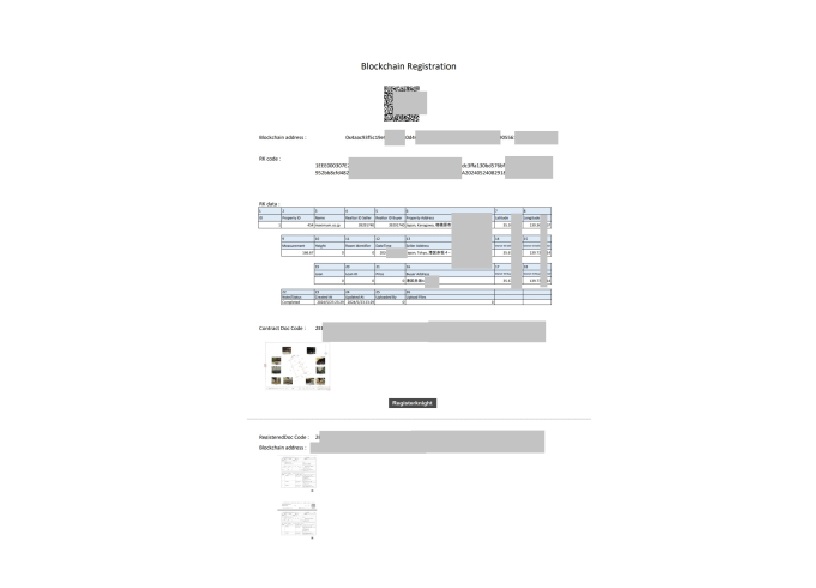

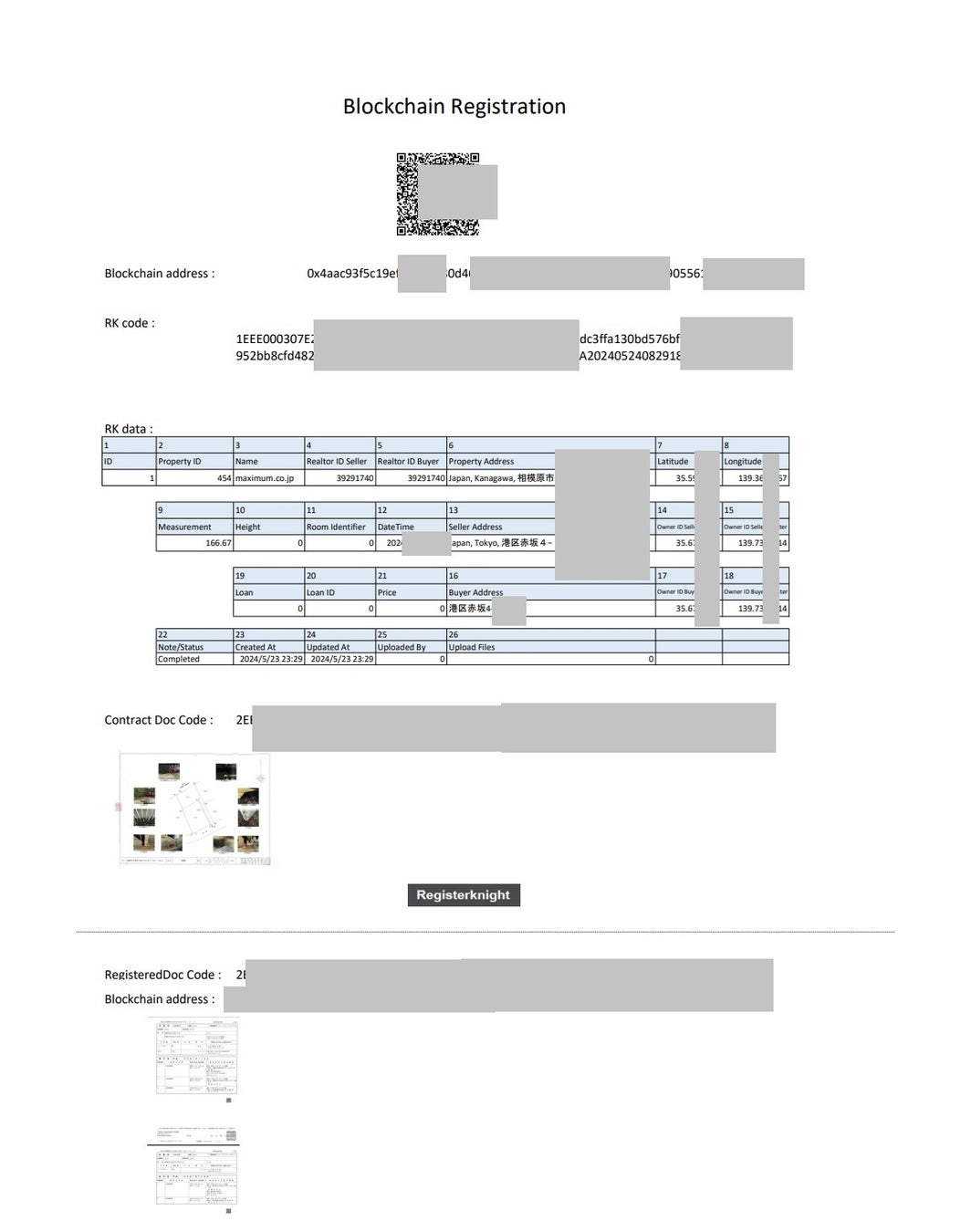

ブロックチェーンの不動産登記や取引における有用性については、米国の著名ファンドマネージャーや大手金融機関のCEOなどもコメントを始めている。日本でも不動産のブロックチェーン登記が進んでおり、現在10万件を超える物件情報がツバイチェーンに書き込まれている。改竄に対する耐性もそうだが、先進国の登記システムに比較すると、低コストでの運用が可能だ。ブロックチェーンへの登録料は日本国への登記費用の5分の1、つまり20%の登記料で済む。先日、不動産をブロックチェーンに登記した、東京港区赤坂にある不動産会社、株式会社マキシマムの代表取締役、関川 大助氏は、「5年後10年後の世界や日本、今回ですと不動産業界の仕組みがどのようにへんかするのか想像するのが楽しく、時代の最先端技術、仕組みに参加させていただき大変光栄です」と語る。 日本国では登記が、不動産所有権の対抗要件となっているが、必ずしも全ての場合に対抗できるわけではない。詐欺や強制その他の場合には、登記をしていても所有権を認められない場合もあり、近年では積水ハウス等の大手不動産会社ですら、地面師による偽物の所有権者との売買により支払うなどの事件がおきている。 不動産の売買や所有権を登記によって守ろうという日本の仕組みは、世界的にみても標準の仕組みでもない。世界にはエスクローや保険、独裁政権による管理、共産共有、というさまざまな土地の管理法がとられている。

ツバイスペース・ジャパンは、2017年から日本で不動産のブロックチェーンを運用しているが、米国での基調ができた今年、日本でも日本デジタル法務協会を設立することになった。大手司法書士法人の代表や、元官僚、元閣僚らを理事や顧問に迎え、不動産周辺で活躍する士業、宅建士、司法書士、弁護士、測量士、建築士等、不動産ブロックチェーンの活用やAI技術の安全な利用を推進していく。

ツバイスペースは、ツバイチェーンのプライベートノードを運用し、不動産の情報を登録している。ツバイチェーンのパブリックチェーンのマイニング等をしているグッドヒルズは、昨年よりデジタルツインの各業態から各業界ごとのAIトークンプロジェクトを開始しており、既に、NAMAZU耐震プロジェクトとも連携する「ビル平野」、「BLD」、「エレベーションオフィスのエレベーション機能(レガシーでいうVC的な機能)」を進めている。各方面での認知が進み、今年2024年からは、さらに「LEAD」、「EDU」、「ACT」、今月も新たに「MED」プロジェクトを開始する。

ツバイスペースは、不動産ブロックチェーンに登記された情報を管理する「レジスターナイト」のシステムを運用し、不動産サイドのデジタルツインや建築付帯設備(IOT)を担当し、クリニックビルのデジタルツインを開始した旨、タスキ社ともリリースしている。ツバイスペースはグッドヒルズの進める各種のAIデジタルツインプロジェクトの中で、不動産(土地と建物)周辺の領域を担当する。

不動産ブロックチェーンに登記された、不動産情報。(レジスターナイト)

◇ 株式会社ZWEISPACE JAPAN について

ツバイスペースは2015年に都内のワンルームマンション約700室を各室1ビットコイン(当時、1ビットコインは約4万円、約400ドル)で1ヶ月間借りられるキャンペーンを開始し、ブロックチェーンで世界の不動産ソリューションをリードしてきました。ツバイスペース・ジャパンは2016年に東京で設立され、不動産投資セミナーやマーケティング、不動産テックのアプリケーションの開発運営をおこなっており、2022年には日本に加え、アメリカ、韓国、中国など各国で不動産ブロックチェーン特許の取得を完了し、メタバースでの商業用不動産賃貸管理業務を開始しています。

本社 :https://hayabusa.zweispace.com/ (メタバース環境)

◇ 株式会社グッドヒルズ について

グッドヒルズは、ツバイスペース・ジャパンの親会社で、関連投資の他、クラウドメタバースサイドの業務や、3Dデジタルツインを使ったAIプロジェクト開発、ロボット関連のアプリケーション開発を開始しています。

URL :http://corp.goodhills.com/

—– Live update ends here ————————–

—– マーケット・24H ————————–

インパクト指数(1-5)→ 2

インパクト指数 という、キャピタルマーケットに影響を与える動きが先日、先週末日のはじめからの間でおこったその影響の程度を低い方を1として、1から5で表示します。

—– 今週の動き ————————–

三菱UFJ銀行とグループ証券2社に行政処分行うよう監視委が金融庁から勧告検討

三菱UFJ銀行とグループ証券2社に行政処分行うよう監視委が金融庁から勧告検討 | REIT JAPAN

NVIDIA、Microsoft、OpenAI、米国独禁法の適用か、MAの状況、TSMCも可能性。ハードウェアもか。

特に市場に動きなし。国内の不動産投資信託(REIT)で運用する投資信託から資金が5月は44億円が流出し、3カ月ぶりの流出超に転じた模様。東証REIT指数先物期近2024年6月限は前日清算値比6ポイント高の1743ポイント。出来高は98枚。J-REITは、自社株買以外にも、戦略ニュース、MAニュース、その他のバリュー向上を示唆するニュースが必要か。オルカンなどといわれてミニキャピタルフライト状態となっている日本の個人投資家の資産が、不動産投資マーケットに関しては、金利高の欧米、海外などが皆苦境にある中、日本国内の不動産投資市況はまだそこまで苦境ではない中でもあり、上場投信のとれる選択肢が多いなかで、まださまざまな対処、施策の実施が可能なはずとみえる。

NVIDIA Corporation (NVDA) +5.16%

メディカルモールのデジタルツイン、ブロックチェーンでもデジタルビル管理

リリース | Zweispace

トヨタ、日本政府から命令

DMM Bitcoin: 48.2 billion yen worth of Bitcoin leaked.

– 予定 発表指標

06/12 水 21:30 米国 5月消費者物価指数

06/12 水 27:30 米国 パウエル米連邦準備理事会(FRB)議長、定例記者会見

06/14 金 15:30 日本 植田和男日銀総裁、定例記者会見

– チャンク

トヨタ関連のインパクト

イーサリウムETF承認の判断に絡む動き

中国の不動産セクター、未完成住宅を地方政府が買い取りへ、のニュースが波及中

マイクロソフトとOpenAIの、GPUセンターについてニュースが波及中

– 今週のニュース

トヨタ他、日本国から命令うける。

—– 今月の動き ————————-

トヨタ関連のインパクト

DMM Bitcoin: 48.2 billion yen worth of Bitcoin leaked.

イーサリウムETF承認へ。市場の反応はまだ上場まではないか。

イェレンがドル円介入の是非にコメント、頻繁はどうかとおもう。

→ に対し、神田財務官が、とはいっても。とか。

イェレンがドル円介入の是非にコメント、頻繁はどうかとおもう。

→ に対し、神田財務官が、とはいっても。とか。

—– 今四半期動き ————————-

ChatGPT 4.o

LLAMA 3

トヨタ関連のインパクト

金融庁、REITのアクアジション時の記録を保存要求へ。

ゴールドマンサックス ジャパン が社長交代 京大工学部応用数学 金利トレーダーキャリア

イスラエル動向

ウクライナ動向

コロンビア大学学生デモ

米国インフレ率

中国不動産価格下落対応

円高介入

日本実質賃金下落

—– <予想> ————————-

META下落するも、LLAMA3と後継種を考えると、将来は明るい筋があると思われる。

市場の折り込みは未だされていないと思われ、多少時間はかかるだろうと思われる。

不動産鑑定士などに、評価を上げる等の購入時の要求の状況につき、金融庁からワーニングが出ている件について、それだけでもインパクトはあるはずだが、またダイベストするときの価格が下がるなら、ダイベストしずらくなるとすると、取引量が下がる可能性あり。J-REITの規模が拡大しずらく、また優勝劣敗、統合が進む可能性あり。も、みえるまでには、数か月以上はかかるか。

ドル円

2024年4月下旬に予想開始

財務省、157円越えのラインで、介入ある可能性。 (歴史的にみての傾向であり、特ににインサイダー的な情報に基づいているわけではありません。)

→ 超えても、連休入りで、介入いまのところなし。

⇒ 連休中の月曜の祝日だが、介入された気配。連休中の出勤警戒状況をアピールできたか。 自民党の補欠選挙全敗(候補なし含む)もあり、円安基調による政権サポートニーズが、減退した可能性もある。麻生氏のニューヨークのトランプ氏訪問時の、トランプ氏のドル高牽制アピールも、と同時に訪問時に、NYにおける、円買い介入オーライの打診を得たとも考えられる。結果、155迄落とし、156円台。 157円ラインの予想は一応、的中した。今回、長期不介入時の新規介入までには、ラグがある可能性を認識した。いずれにしろ、日本円の番人、さすがです。

⇒157円台まで円安に戻り、5月2日の日本時間の午前に、再度154円台まで円高にいっきにもどす。 やはりここ157円あたりがラインという感があり、予想が的中している。ここを押し切るなり、日本だけの連続祝日のゴールデンウィーク中のディフェンスが財務省の市場ディフェンスの仕事と考えれば、市場の価格評価をこの間、帯のレンジにおさまるようにしていくというのは、どこからも非難されることもない、介入といえる。さすがです。

財務省 神田眞人財務官

USDJPY Japan gov, various measures on standby, including intervention. | REIT JAPAN

4月30日JST AM8:11の予想

2,3か月後の7、8月、ドル円110-125シナリオ

インフレ率戻れば(確率40%)170円台シナリオ

日本のJ-REITの自己株式買いが、アナウンスされた状況ですので、BLD のTIEリストを、変更する可能性があります。

FABのTIE候補を追加しました。FABのTIEリストを作成中です。

—– マーケット、個別銘柄 ————————-

DOW

DOW

38,868.0469.05(0.18%)

NASDAQ

17,192.5359.41(0.35%)

S&P 500

5,360.7913.80(0.26%)

Nikkei225

39,250.76

+212.60 (0.54%)

GeoPolitics ————

BTCUSD

69,361.10USD

−136.60 (-0.20%)

ETHUSD

3,663.15USD

−1.83 (-0.050%)

Sovereign ————

USDJPY

157.181JPY

+0.158

+0.10%

Corporation ————

Traditional intelligence exposure (TIE)

– Blackstone Inc.NYSE:BX

– Mori Hills REIT Investment Corporation. TYO: 3234

– Brookfield Asset Management Inc.NYSE:BAM

– Alexandria Real Estate Equities Inc. NYSE:ARE

– CBRE Group Inc. NYSE:CBRE

Market Indices

<ドル円 考察、StatusQuo>

SBIホールディングス、北尾社長が、「政府も日銀も何をしているのか? 円安の根本対策には、日銀の利上げをさっとするべき」と記者会見で発言。

日経新聞は、円安株高が戻った、4月はそれが崩れていた、と本日の朝刊の記事にしていたが、REITJAPANの昨日の主張に真っ向から対抗した、正反対の内容の記事だったが、実際には、円安株安、円高株高の、令和相関が継続中である。 日経新聞を読み続けてきた平成の企業戦士が、世界で負け続けてここまでになっているので、日経新聞を読んでいても勝てる知識も情報も得られないということの証左だから、ビジネスマンは日経新聞を鵜吞みにせず、自分で勉強するか、別のものを読んだ方がいいとおもいます。例えば、普通に勝ててるグローバル企業やマーケットが読むだろうブルーンバーグとか。まあ、ところが、ブルーンバーグも、日銀の介入とかいっていて、日銀が介入してるんじゃなくて財務省が動くわけだが、そっちも何度言っても学ばなくて、問題ではあるが。

5営業日継続したので、令和相関と名付けます。 昭和相関⇒株高円高、平成⇒株安円高から円安株高、に対して、令和の相関。まあ令和5年度までは、まあアベノミクスの量的異次元緩和政策のもとで、平成の延長にあって、コロナ後の戦時体制対応型ではなかったということかと想定。

ドルが金利を高値維持するのによってALMやクレジットエクスポージャーがあわない銀行や不動産がやられるのに対し、日本の低金利維持で、インフレを国民全員で負担してがまんするのと、どっちが継続が大変かというと、まあ実は金利上げ続ける方が痛みは多いんじゃないかということもまた真なのかもしれないが。現状だと、どちらの経済の方が金利の調整が甘いとか厳しいとかではなくて、双方の経済にとっても、無理はしてない適切な金利水準であるともいえる。そこに金利差があるならば、それは普通に米国の債務残高が増えているということであり、日本もさらにあるわけだが、対外米ドルベースの資産も多少あるのと、ここに至るまでに債務残高をあげつづけた結果でもあるので。低金利だから債務残高ふくらました方と、高金利で債務残高ふくらました方と、と考えると、日本の方はあがっちゃってる高齢の年金受給中の国とみれよう。その昭和の世代が、平成の世代から、令和の世代にかわるときに、また新たな経済環境がつくられるかどうか、それはやはり令和の若者の日本人にかかっているだろう。

BTCは、下げ止まり、リカバリー始まるか? 先週初めは、CZ 4か月の判決。BTCは下がり、やや停止した後。RogerVerの逮捕で、下落だった。

円高介入により、ドル円とNikkei225の相関が通常の逆になると、節目かもしれない。ドル円は、ゴールデンウィーク中日の最終日も、為替介入継続している様子のチャートになっている。JST日本時間の朝5時の介入だと、日本人トレーダーには情報量多く、米国時間側のプロトレーダーには、取り組みを残しづらいタイミングで、キャリートレードを切るには、素晴らしい時間かと思います。東大法学部財務官対、京大工学部応用数学GS キャリーデリバトレーダー、の2人が、対峙してるのか協力しているのか。願わくば協力していて欲しい。

日銀引き続き国債購入。→ 日銀が買わないと他に買い手不足で、金利が上昇する状況かと推測。この金利で日本国債を買いたい人がいるとは考えにくく、それをお手盛りでかってしまえば、日銀券は他のポートフォリオと合わせて景気を維持するために国債購入する感じか? インフレによる日銀券の目減り分がなければ成り立たない状況とすると、日銀券を持つリスクがより顕著になるか。という中でドル建てで円安も進行していた。 後述(2024年5月8日、上段にも記載)まあしかし、ドルが金利を高値維持するのによってALMやクレジットエクスポージャーがあわない銀行や不動産がやられるのに対し、日本の低金利維持で、インフレを国民全員で負担してがまんするのと、どっちが継続が大変かというと、まあ実は金利上げ続ける方が痛みは多いんじゃないかということもまた真なのかもしれないが。現状だと、どちらの経済の方が金利の調整が甘いとか厳しいとかではなくて、双方の経済にとっても、無理はしてない適切な金利水準であるともいえる。そこに金利差があるならば、それは普通に米国の債務残高が増えているということであり、日本もさらにあるわけだが、対外米ドルベースの資産も多少あるのと、ここに至るまでに債務残高をあげつづけた結果でもあるので。低金利だから債務残高ふくらました方と、高金利で債務残高ふくらました方と、と考えると、日本の方はあがっちゃってる高齢の年金受給中の国とみれよう。その昭和の世代が、平成の世代から、令和の世代にかわるときに、また新たな経済環境がつくられるかどうか、それはやはり令和の若者の日本人にかかっているだろう。

今週の為替介入の実施から考えているが、日銀の機能は、紙幣の印刷等のOPEXを賄う程度の収益に対し、紙幣に対する利払いも金などへの兌換性もないならば、本質的にはその利益はある程度以上については国庫に回収するため意味がないことを考えれば、発行者としての政府が、国債の発行金利を上げるということをやると、米国債の金利との差を一機に縮めることも可能かもしれないと認識した。その場合、日銀がレートを調整しようが、QEをしようがQTを緩めようが関係なく、日銀が持つ低金利の国債は、満期までもつなら利益がでるだけであり、市中銀行の持つ中長期の低利の債権については市場価値が下がるものの、昨年のカリフォルニア州の銀行を救済するように、日本でも事例のある、満期前国債等債券を担保に緊急好条件融資をすればよいことでもあり、その後の銀行のALM、それ以降の新規建てのデュレーションのアセットライアビリティーマネージメントを経営管理すればよいことになる。そう考えると、やはり、日本の本流、日本国財務省の刀の強さを思い知るのである。銀行の時代は、既にその役目は終わったいえるのかもしれないのだ。日銀を待たずとも、通貨を防衛する術はあるのだ。

本来、トレーダーの原理ではなく、経済学の理論からすれば、高金利の通貨は、通貨価値が目減りしていく。短期でみれば、年度でボーナスがきまる他人資本を運用するプロフェッショナルトレーダーが、キャリートレードして為替や金利、デリバティブの価格に影響を与えるかもしれない。しかし、それが本質的に長期的に続くかといえば、通貨の番人が立っている通貨が、その番人に期待するだけで金利を多くを得ることができるならば、本来はその政府の通貨発行量は増え、金に兌換されるならば通貨価値が目減りするはずのところ、金に兌換されないでよしとその昔主要国で合意を得たからといって、その価値が低金利でまわす国の通貨よりも価値があるかというと、それは本質を見ていないトレーダーの幻かもしれない。1990年代から、ドル円を見続けてきたが、金利が高い通貨や、投資機会の大きい、IRRの高い国の通貨に投資資金が移動していくという印象をうけたが、オーストラリアやニュージーランドも、ずっと日本より金利は高かったが、そしてまた不動産価格も利回りも日本よりもまわり良かったが、対円で各通貨が上昇したわけではなく、ほぼ一定だった。高金利通貨にフローが流れるというのは、むしろ高金利を出さなければ国債が売れない強がっている国が、この場で戦闘有利に通貨の価値を高めて準備する構えなだけだとすれば、日本は同じく準備する構えを取ることも、まさに、心強い同盟国の雄だといえる、ということかもしれない。

とはいえ、ソブリンの規制や、独禁法による制限などを行使できる現状とはいえ、インターネットは大気圏外にも成長し、国家の制裁を免れかねぬ程になりつつあり、そしてまたGAFAMなどのプラットフォームも、政府機能の多くを実は提供可能な状況を考えると、そしてまた、米国の多くの中小型株が株価があがらず、インデックスをあげているのはGAFAMなどの企業の拡大とマージンの獲得なのを考えると、時代は、国家の競争の時代から、本質的なより有効な組織の競争の時代を迎えつつあるととらえるのが自然かもしれない。 GAFAMや、ビットコインの価格を追っているが、そうしたリクイディティーが高く、必然的な関係性にある主要な数値のトレンドとして、価格と相関を、地球の毎日のイベントと関連させて、俯瞰して読んでいただけることを期待します。

金融庁、REITのアクアジション時の記録を保存要求へ。

ゴールドマンサックス ジャパン が社長交代 京大工学部応用数学 金利トレーダーキャリア 新社長 居松秀浩氏