REIT JAPAN 2020年インタビュー 日本の自然災害リスク世界最大級

平泉信之様

鹿島平和研究所 会長 Chairman, Kajima Institute of International Peace.

鹿島建設株式会社 取締役 Nobuyuki Hiraizumi | Director, Kajima Corporation.

今回は、鹿島平和研究所 会長、 鹿島建設株式会社 取締役 平泉信之様に、日本の自然災害リスクについて、お話を伺いました。

RJ>今回は、お忙しい中、お時間いただきましてありがとうございます。

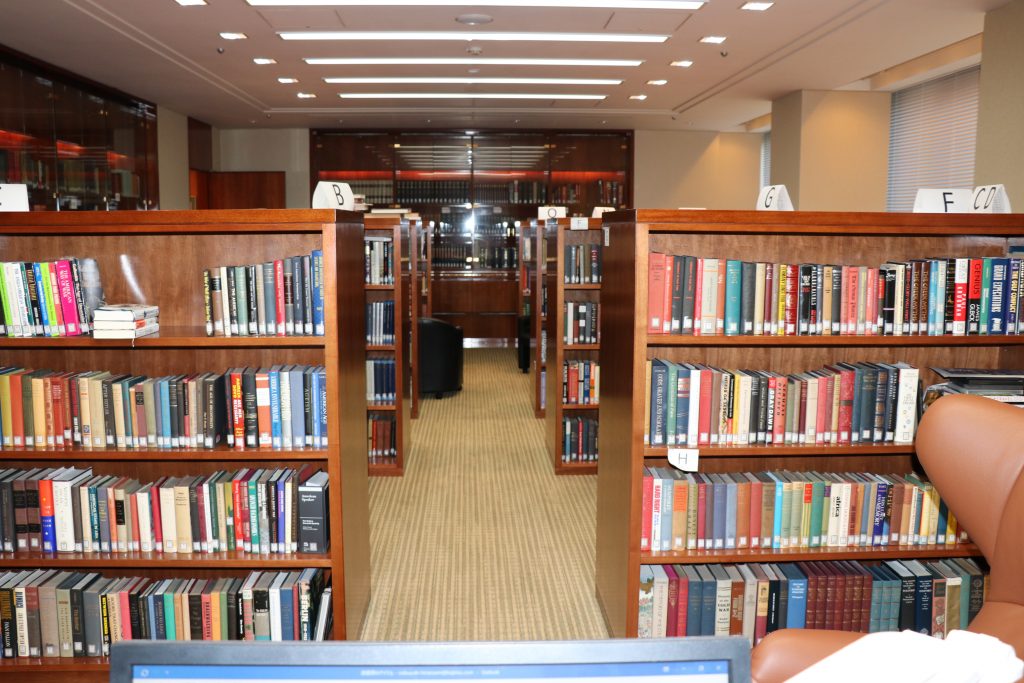

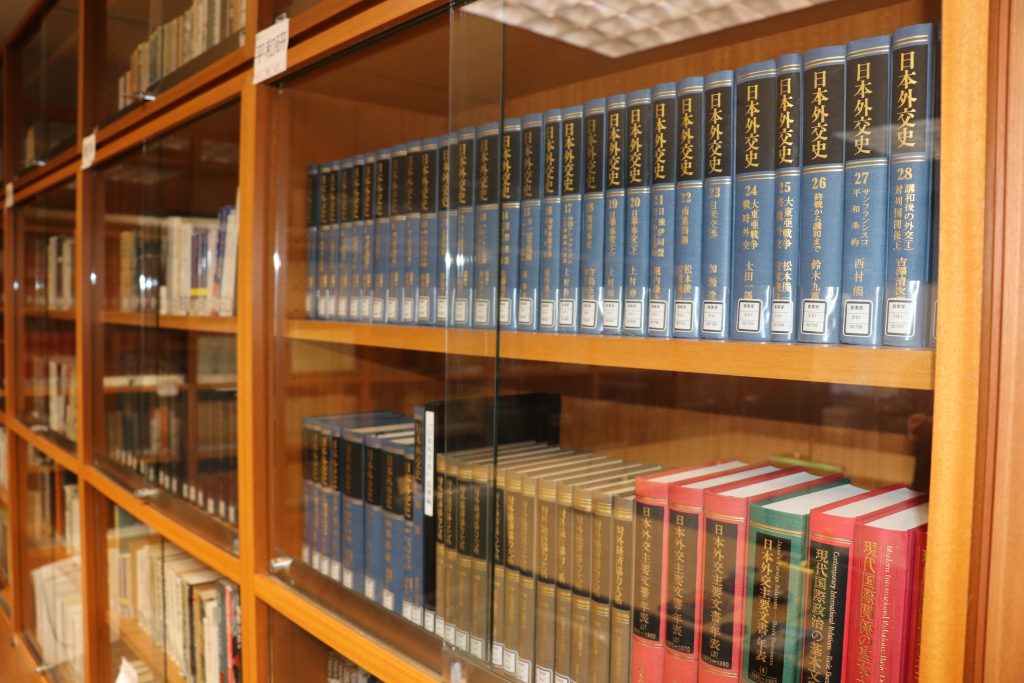

RJ>まず、びっくりしたのですが、こちはには、貴重な外交史の文書がたくさん保管されていますね?

これらは、外交周りの重要資料で、そのエッセンス(条約、協定、覚書、宣言、声明等)は弊財団編『現代国際関係の基本文書(上)(下)』の形でまとめられています。

また、戦後の日本経済に関する記録や、鹿島守之助が率いていた当時の鹿島建設の経営に関する記録が書籍などの形で残っているものです。

REITJAPANのインタビューアーが歴史好きなのもあり、5万冊の蔵書がある、日本最大級の外交文書、ヨーロッパや中国などの文明に関するライブラリーを、ご厚意で、今回特別に見せていただきました。外交官や閣僚、学者(東京大学の教授等)等を輩出されるなど、平泉さんのご一族の文明への深い洞察は他に類をみないレベルでした。現在は一般財団法人 鹿島平和研究所の会長もされ、定期的に有識者の会合や、研究会などを主催され、国際社会における日本の外交政策や平和研究のオーガナイザー、パトロンでもあります。

RJ>圧倒されました。今回の自然災害リスクについてのお話とも関係するかとおもいますが、よろしければ、平泉さんが会長をされている、鹿島平和研究所について、少し、お話をうかがえますか?

米ソが核戦争の瀬戸際まで行った1962年のキューバ危機から1972年のSALT I(第1次戦略兵器制限交渉)締結までが冷戦の頂点ですが、アジアでは、64年のトンキン湾事件から72年のニクソン訪中または73年のベトナム戦争終結まで、が、やはり日本が、いわゆる西側・自由主義陣営の最前線の国として、戦争に巻き込まれるリスクが高い時期でした。鹿島平和研究所は、そうした国際情勢を背景に、如何にすれば再び第2次世界大戦のような惨禍を回避することが出来るのかを調査・研究・提言すべく、1966年に、私の祖父である鹿島守之助(元外交官、当時参議院議員、当時鹿島建設会長)が、相続税の節税目的ではなく、私財を投げ打って設立しました。創設でないのは、既に鹿島研究所があったためで、それに東アジアの国際情勢を憂慮し平和の名を冠した訳です。

1975年の鹿島守之助の死後、研究所は、事実上、当時参議院議員(その後衆議院議員)だった私の父・平泉渉に引き継がれました。彼も仏英独露語に堪能な外交官であり、博覧強記の物凄い読書家で、部屋を覗くと、ソファに深々と腰掛けハロゲンランプのスタンドの下、蛍光ペンを片手に和洋の本の頁を繰っていた姿が目に浮かびます。彼は研究所を、後輩である外務官僚、自らが大臣を務めた旧経企庁や旧科技庁官僚が出入りする私的な政策論争サロンとして利用したため、また、政治家としてサロンの成果=政策提言を実行できる立場にあったため、世間への露出は限られていました。

2015年に平泉渉が亡くなり、元外交官でもなく外交は素人、政治家でもなく研究所が提言する政策を実行する立場にもありませんが、20年くらい父の財団経営を手伝ってきたことから、私が研究所の運営を任されることになりました。50年の蓄積、暖簾、人脈、図書、資金等をどう使って日本の平和に寄与する調査・研究ができるのか、走りながら考えていますが、当面、①日本の産業競争力の下落、②人口動態変化に伴う社会保障給付の肥大化、③前二者に伴う財政危機、④海面上昇が進み増大する自然災害リスクへの対応、が関心事です。また、その根底に、明治維新以来の150年間、戦前も戦後も同じ轍を踏む日本という隠れた問題意識があります。即ち、国民的な目標を打ち立てるとそれを見事に達成するが、達成に伴い変えてしまった環境に適応して新たな目標を立てられず、やり方も変えず窮地に陥る、というものです。深層の問題も表層の問題も何とかしたいと考えています。

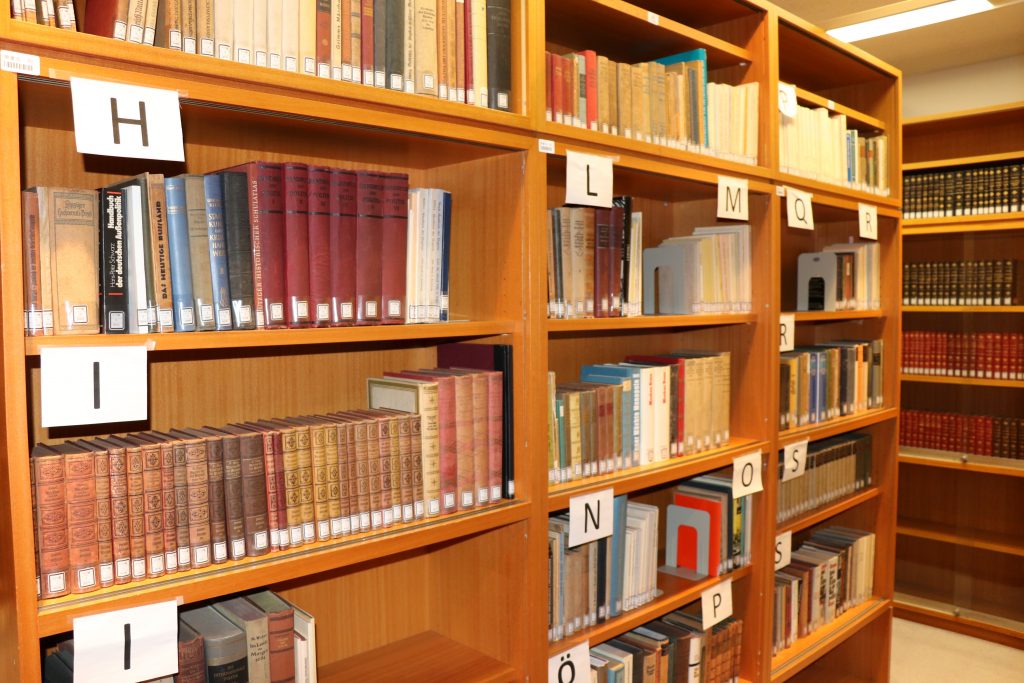

こちらはドイツ語の文献

こちらは、第一次大戦後のハイパーインフレ時に当時ベルリン在勤の外交官だった守之助が二束三文で購入し、持ち帰られた、今となっては第二次大戦で焼失しドイツでも大変貴重な政治経済に関する書籍。ベルリンでは、母が日本人であったことも手伝ってEUの生みの親ともいわれるリヒャルト・クーデンホフ=カレルギー伯爵とも親交を結び大いに影響を受け、『パン・ヨーロッパ』を皮切りに同氏の著書を次々と日本で翻訳しました。

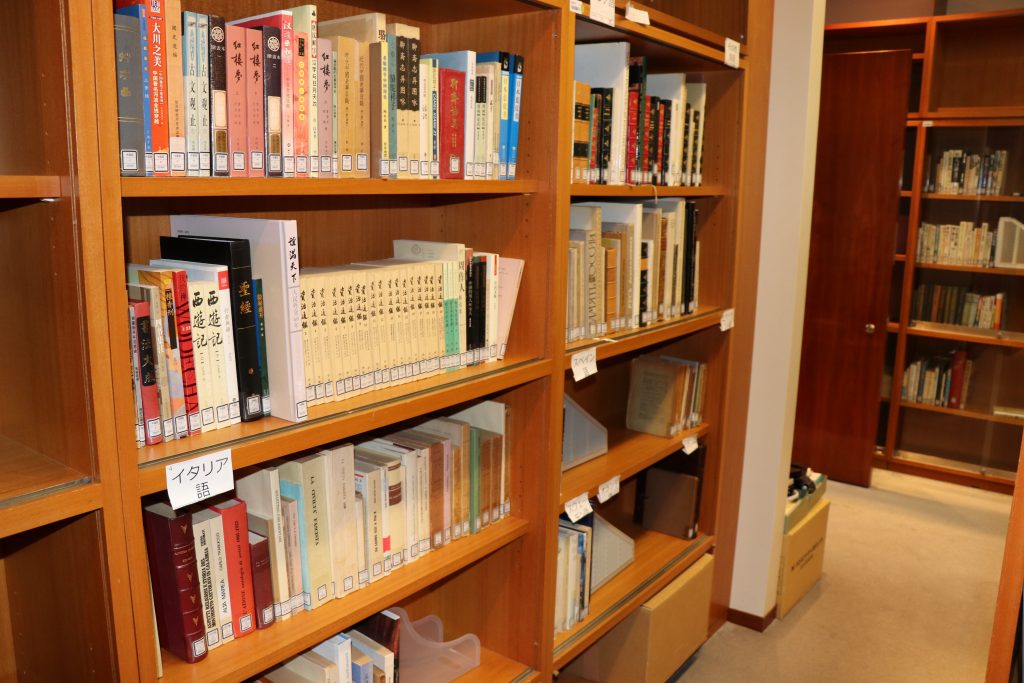

こちらは、イタリア語の文献

イタリアは、ドイツに次ぐ守之助の赴任地で、1927年から3年駐在しました。1922年の権力掌握から約20年、イタリアは国家ファッシスト党政権です。因みに、駐在期間中に行われた1929年の総選挙は、国家ファシスト党が提示した400名の立候補者名簿に対する事実上の信任投票となり、投票率は約90%、賛成票約98%で同党の全議席獲得が承認されました。ブレグジット、トランプ大統領誕生、東欧に相次いでポピュリスト政権が樹立されているここ数年の世界は、1930年代の再来を感じさせます。その後に来たのは戦争なので、警戒が必要です。

>なるほど。本当にそうですね。これだけの文献とまた、実際に財団でざまざまに活動をされている方がおっしゃると、リアリティーがありますね。

今回、REITJAPANの次期企画として、インターネットの時代の新しい不動産ベースの金融についてのお話をするなかで、そのガバナンスの在り方について、ご相談すると、さっそく、世界の政治システムの変遷について、大変わかりやすい講義をいただきました。

平泉さんの、政治史の講義の様子

自然災害リスク

RJ>それでは、平泉さんの持論の、日本の自然災害リスクについて、お話をうかがってよろしいでしょうか?

私もこれまで、財団が主催されている、富士山の噴火の際の災害リスクについてや、大規模地震についての研究会などに参加させていただき、大変熱心に研究され、また一方で耐震強度の高い建物の建設に、日本を代表するゼネコンとして尽力されているのも承知しておりますが、今回、初めての方にも知っていただければとおもい、是非、まずは、わかりやすいところからお話しいただければと思います。よろしくお願いします。

国連大学によれば、日本の自然災害リスク(地震、台風、津波、旱魃、海面上昇)へのエクスポージャーは、人口100万人超、GDP10億ドル超の国(除外されるのは海面上昇リスクに直面する太平洋の島嶼国)の中では、フィリピンに次いで世界で2番目に高いのです。上位10カ国中、経済規模が大きな国は、日本に加えてチリとオランダくらいであり、特に日本は、世界第3位の経済規模であるから、自然災害へのエクスポージャーによって被害を受ける資産も多く、経済規模への悪影響も大きいと想定されます。

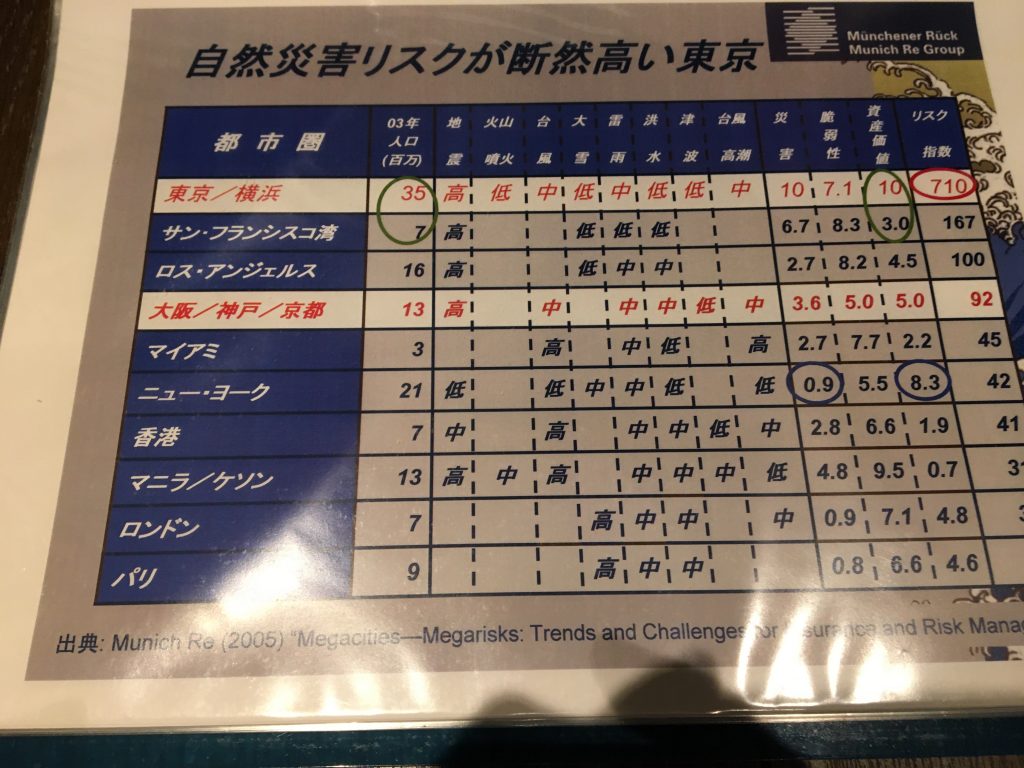

事実、世界最大の再保険会社(保険会社の保険会社、卸保険会社、通常一国内で引受けられる元受損害保険会社のリスクをグローバルに分散する保険会社)であるミュンヘン再保険は、専門家の知見を結集して2005年に発表した調査報告書の中で、東京・横浜をはじめとする首都圏(人口3,500万人)を、そこを襲う災害の頻度と強度、その地域の地盤条件や建築基準、集積する資産の多寡から、世界で最も自然災害による被害に遭遇するリスクが高い都市域とし、その度合いは、次点のサン・フランシスコ湾岸地域(人口700万人)の4倍強、としました。これは、人口の集積が資産の集積に効いている他、自然災害へのエクスポージャーが専ら地震のみであるサン・フランシスコ湾岸地域に対し、東京は、地震に加えて、台風や台風由来の高潮、更に雷雨のリスクにも晒されていることで説明されています。一方、人口2,100万人と東京首都圏に次ぐ集積のニュー・ヨーク圏ですが、資産の集積で東京に迫るものの、自然災害自体は東京の1/10の水準と見積もられ、その結果、自然災害被害に遭遇するリスクは東京の僅か1/17に過ぎません。

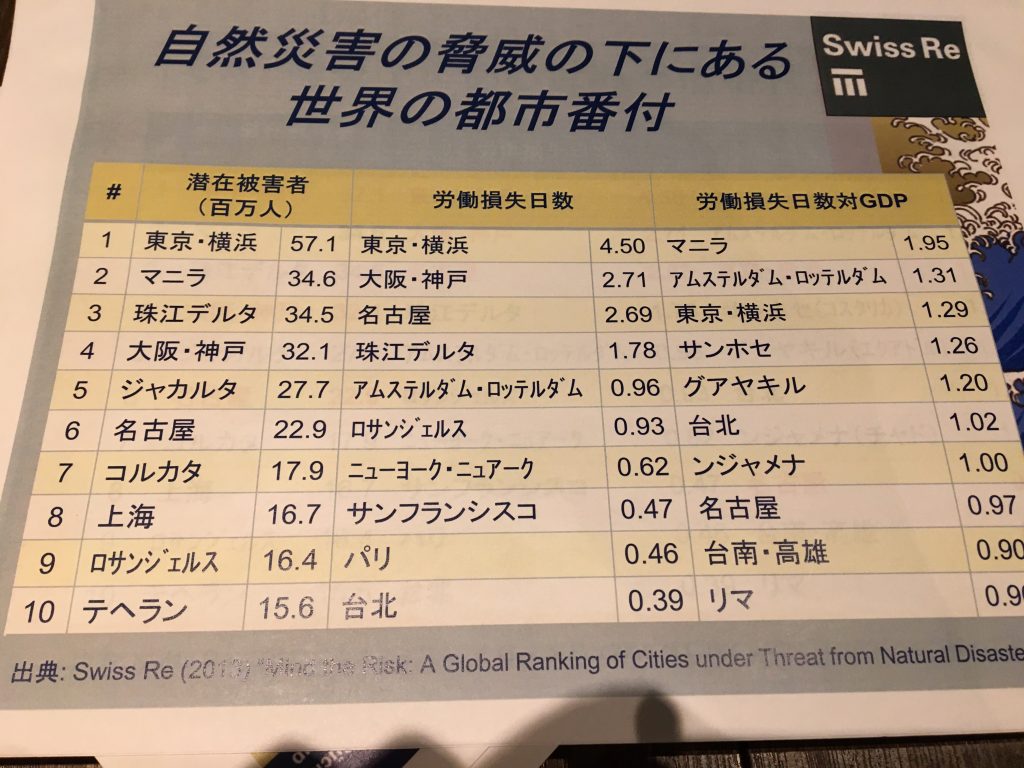

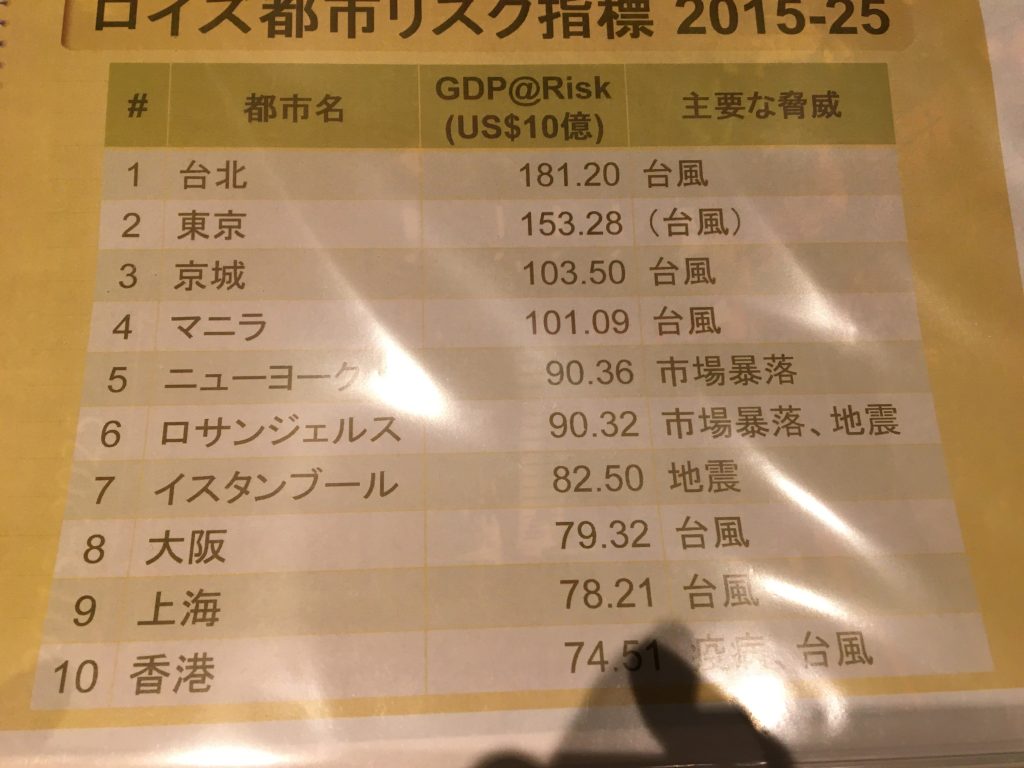

同様の調査研究は、スイス再保険やロイズ等、他の大手再保険会社によってもなされて居り、ほぼ同様の結果となっています。東京首都圏に限らず、京阪神、名古屋も世界の他の都市圏と比べて、自然災害によって大きな被害を受けるリスクが高いとされているのです。まあ、北米・太平洋・フィリピン海・ユーラシアのプレートが4枚ぶつかり合う処に立地している列島なので已むを得ませんが。

出典:UNU-EHS(2014)”World Risk Report 2014″

出典:Munich Re(2005) ” Megacities – Megarisks: Trends and Challenges for Insurance and Risk Management

出典: Swiss Re(2010) ” — Risk: A Global Ranking of Cities under Threat from Natural Disaster ”

出典:ロイズ

RJ>なるほど、東京は圧倒的にリスクが高いということですね。また東京だけでなく日本全体がそうだということと、また、地震だけでなくて、台風なども、昨年の大型台風でも顕在化しましたが、そもそも、だいぶ前からそう見積もられているということですね。

昨年は、荒川の水をよける施設などもあり、首都機能の肝心なところはなんとか影響を受けずにすんだのだと認識していますが、こうした災害リスクにたいする深い理解があって、実際の対策を建設という立場から打たれているということですね。

必ずしも質問に対する回答にはなっていませんが、東京首都圏をはじめ日本の場合、圧倒的とも言える自然災害リスクに抗って防災対策を施す一方で、集積を少しでも緩和する方策を、国家百年の計として、真剣に考えるべきだと思います。江戸といい東京といい同時代の世界にも類を見ない稠密な都市を築いてきた日本人ですから、人が好きで、集積が好きで、集積によって人々の協力の効率を上げてきたことは間違いありません。しかし、何にでも自ずと限度があります。特にこれだけ自然災害リスクへのエクスポージャーいう副作用がある訳ですから、何処かでバランスをとるべきだと考えます。

丁度、世界をパンデミックが襲っていますが、医食同源(中国では薬食同源)で、長寿薬として自然界の動物を幅広く食する長い習慣を有する中国からは、一定の間隔で、動物由来の新型ウィルスが出てくると考えた方が良いと思います。日本はその中国の隣国であり、今後とも中国人にとって格好の観光地であり続けるでしょうし、そうでないと日本も困ります。そうすると、毎年、大量の中国人観光客や長期滞在者がウィルスを持って入国してくるリスクを織り込む必要があります。 一つの織り込み方が、より稠密でない都市づくりです。パンデミック対策でテレワークの導入を強いられている訳ですが、これを契機に遠隔地に居ながらにして仕事をこなす術、協働してプロジェクトを進める術を身に着けるべきです。

地方分権というと先進国ではドイツが有名ですが、神聖ローマ帝国300諸邦が下地です。日本も廃藩置県前は300諸藩に分かれて居た訳で、ITも新幹線も飛行機もあって、今後は自動運転車も実現するのだから、皆が東京や沖積平野の河口部の都市に集積する必要は無くなっていく。一人当たりGDPが約4万ドルで、1.2億人が同じルールやDOSで動くのも却って可笑しい。道州制でも連邦国家でも、異なるルールの下で育まれた強烈な個性を持った地方が切磋琢磨しつつ協調もするネットワークの方が、中央集権の階層構造よりもイノベーティブで新しい価値を創造し、成長して行けると思います。要は、多極分散型国家は、リスク・マネジメントと成長戦略の一石二鳥ではないか。貧しくて、資産も無く人材も居なければ、少ない資産や人材をレバレッジすべく中央集権・階層構造しか無い。でも、豊かになって人材も資産も充実してくると、集積によって、自然災害によって一網打尽にやられてしまうリスクが大きくなる。分散によって育成に費用がかかる無形固定資産である人材を守らねばならないのではないか。

RJ>なるほど。建設だけではなく、都市の在り方や、文明の在り方を、空間的に考えられていて、さすが、やっぱりすごいですね。近代国家の建設にかかわったフリーメーソンも建設の方々が起源だそうですが、やはり建設に係る業界のトップは、同じような問題意識があるのだなという印象ですね。

RJ>それでは、都市の理論についても、自然災害も、さまざまにあるので、また是非、それぞれお話伺えればとおもいますが、我々も関心をもって取り込んでいる地震について、少し掘り下げてお話いただければとおもいます、地震については、カリフォルニアではビルに設置した検出器からデータを取得するのが進んでいるようですが、東京都なども、カリフォルニア以上にリスクが高いということであれば、同様な試みをすすめていけばとおもうのですが。またその際、平泉さんが以前かおっしゃっている、保険との関連ですが、先日、米国で、サブプライムを予言して成績をあげたファンドが、自然災害と保険のプレミアムとの関係から、温暖化などの解決にも貢献できるのではないかという主張をされていたのを公聴会の映像でみて、アメリカでも優秀なオーナーGPのファンドマネージャーだと、そういう視点があるのだとおもいましたが。

都市の集積度を緩和する傍ら、日本がもう少し考えた方が良いのが損害保険の活用です。日本は損害保険業界の売上(元受け収入保険料)では、世界第4位の損害保険大国ですが、対GDP比だと24位、国民一人当たり保険料では23位です(2017年、『日本の損害保険: ファクトブック2019』)。しかも、この損害保険売上の約6割が自動車保険と自賠責保険の売上で、自然災害に対応する火災保険は14%に過ぎません(2018年度、『日本の損害保険: ファクトブック2019』)。一人当たりGDPは28位だから一人当たり保険料23位は未だ受入れるとして、GDP比24位は明らかに過少です。

そもそも自然災害を含め凡そリスクへの対処には、回避、軽減、転嫁、保有の4つの手法があります。回避は、例えば、軟弱地盤や氾濫原等、危険な立地を回避することです。また、軽減は、例えば、最低の安全基準である建築基準法を超える仕様で建設したり、立地を分散させたり、耐震や浸水防止のための補修工事等により損害を軽減することです。更に、転嫁は、例えば、保険料と引換えに保険会社にリスクを転嫁し、リスクが現実のものとなって損害が出た場合はリスクを引受けた保険会社が保険金を支払い、それを受取れる仕組みです。最後に、保有ですが、自己資本で損害に対処することです。

日本の様に自然災害リスクが大きい国では、4つの方策を総動員してこれに立ち向かう必要があります。保険を十分に活用しないことは、その内一つの方策(転嫁)を過少にしか利用しないことになります。勿論、そもそも地域一帯が被害・損害を被る自然災害においては、リスク事象が独立していないため、保険の原理である大数の法則が働かず保険が成り立たないという側面があり、頼りにならないという見方もありますが、リスクに挑戦する元受損害保険会社、再保険会社、自然災害債や自然災害デリバティブに投資する機関投資家が存在し、保険商品が供給されている以上、利用すべきなのです。

損害保険の活用が浸透しない理由は、掛け捨て保険という表現に象徴さえるリスク・リテラシー、金融リテラシーの不足だと考えます。掛け捨て、と悪いことの様に言われるのは、貯蓄性が無いため、自然災害が起こらないと保険金が払われないためですが、一定期間保障を提供(偶発的資本の確保または予約)するには費用・金利が掛かります。保険料は捨てたのではなく、保障の対価です。貯蓄性を備え割高な積立保険は日本に特有の金融商品で、米国では預金と保険に明瞭に分かれ、機能に特化している分割安です。日本の自然災害の相対的大きさとそれに対処する現実的な手法は、義務教育の過程で、教師に無理なら、ファイナンシャルプランナーや損害保険会社の営業担当者によって教育されるべきです。それは拝金主義とか商業主義とかではなく、日本に生まれた以上知っておくべき知識であって、トリセツの一項目を構成します。

カリフォルニアでビルに計測器を付けて地震データを集めているという話ですが、同州では、カリフォルニア地震公社(California Earthquake Authority)という非営利・州有民営の住宅向け地震保険に特化した損害保険会社が地震保険を販売しており、保険料が高く免責部分が大きいために加入者は少ないものの、立地や築年・構造等でリスクが細分化された保険です。データを示せば保険料率が大きく減額される可能性があることを反映しているのではないでしょうか。米国では、一般に、ファイヤー業界(FIRE=Finance, Insurance, Real Estate)業界という表現がされますが、不動産は自然人にとっても法人にとっても最も高価な買物ですから全額現金で購入されることはなく、支払利息の損金算入に伴うレバレッジ効果(負債の税引後資本コストの安さで借入をすると自己資本の利益率が上がる)も手伝って一部銀行借入が使われますが、往々にして不動産の担保価値が維持されるように損害保険が付保しないと、借入が調達できません。不動産・保険・金融は不可分なのです。

RJ>なるほど。そういう意味では、日本の金融を見る限りですと、とりあえずまだ計算が始まっていないような状況ですよね。カリフォルニアにも拠点がありますので、日本の業界とカリフォルニアのプラクティスと連携をとって、計算ぐらいからは始められるように、このメディアでも何か貢献させていただければとおもいます。

RJ>昨年、大きな問題となった、風水害については、どうでしょうか? 国としてもやはり風水害への対策へナショナルストックとしての投資をしていこうという姿勢が強くなっている印象ですか?

風水害については、海面の温度の上昇で、台風の発生海域が北上した結果、以前だと室戸台風・枕崎台風・伊勢湾台風の様に日本列島を一か所で横切り日本海に抜けていたものが、九州から北海道まで列島を舐める様に進路をとり、莫大な被害を及ぼすことが少なくとも10年前から再保険会社によって指摘されていたと記憶しています。地球温暖化に伴う海面上昇と海面温度の上昇は相俟って風水害の激甚化をもたらしてきたことは明らかであり、2005年カトリーナ(ニューオリンズ)、2012年サンディー(ニュー・ヨーク)、2017年ハービー(ヒューストン)、平成30年7月豪雨(広島)、令和元年東日本台風(長野)と枚挙に暇がありません。

風水害についても、回避、軽減、転嫁、保有の総動員で対処する必要があります。氾濫原に極力建物を建てない。米国には連邦政府が保険者となっている洪水保険がありますが、この基本的な考え方は、自治体単位で氾濫原での建設を回避する合意を取りまとめたら、連邦政府が保険を引受けるというもので、公的資金による救済を受けたければ、氾濫原に建設するなという政策による私的経済活動の誘導になっています。日本でもこう言った形の制度を創設して、危険な立地の回避や危険な建物構造の回避を誘導すべきです。例えば、地震保険への加入は、1981年の建築基準法への準拠を条件とすべきです。10年前の試算では、それによって住宅建替え費用の9割を保険金で賄えます。風水害にも米国の連邦洪水保険の設計思想を応用したら良いと考えます。

転嫁、主として保険については、料率・キャパシティについてはグローバルにリスクを引受けている再保険会社に依存しており、国内元受損害保険会社の事情だけでは如何ともし難い部分がありますが、抜本的な解決策としては、「自然災害リスク調整後の地価、不動産価格」を導入することだろうと考えます。現在の不動産価格は、将来賃料の現在価値、需給等、経済的要因のみによって決定されていますが、その価値は、資本の機会損失費用たる金利ではなく、概念的には将来賃料を妨げる自然災害リスクによって割引かれるべきではないのかということです。こうすると地価・不動産価格が大きく変動し、社会に混乱を生じますが、激変緩和措置を講じてリスク調整後にしないと、価格が誤ったシグナルを発して市場を歪めている現状を放置することになります。即ち、経済活動に便利だが自然災害には脆弱な場所にヒト・モノ・カネを集まってしまっているということです。

なんでそうなったかと言えば、 戦前は関東大震災からの復興、戦後は本土爆撃からの復興、の効率を上げるための中央官庁の縦割り、役割分担だと考えます。旧建設省と旧大蔵省の縦割りが、資産形成のルール(建築基準)と一たび形成された資産を運用するルール(固定資産税–旧自治省、耐用年数と減価償却、保険)の分断を生み、本来であれば、保険業界と建築工学の先生の間をとりもって決めるべき建築基準を、保険業界のインプット無しに決めた結果、日本の太宗の建築物は世界の再保険市場において割高な料率を課され、結果として、日本法人の建物は、100社ほどのキャプティブ保険会社(グローバル企業がグループ内に保有する保険子会社)で引受けている分を除き、殆んど保険がかかっていません。外資系保険会社の幹部によれば10%以下だと言います。因みに、法人企業による不動産保有は約550兆円で、国富約3,000兆円の大きな部分を占めます。

日本の建築基準は建物が倒壊して死者が出ない水準に設定されている一方、保険が重視しているのは担保価値であり、そうなると賃料を稼得する能力、将来キャッシュフローを生み出す能力であり、これは当然死者が出ない水準よりも高い水準になります。この乖離を埋めるのは相当に大変ですが、保険またはリスク転嫁の仕組みを利用するには不可欠です。

最後はリスクの保有ですが、国としてリスクの保有に堪える状態は、国民の損害保険会社になれる状態であって、フローで財政黒字を維持し、ストックとして政府剰余(準備金)がある状態が望ましい訳ですが、とてもGDPの200%を超える公的債務を抱えとてもそういう状態にはありません。そうなると、個人に自然災害に備える積立金を認め、その運用益には課税しない様な制度を検討しなくてはいけないと考えます。勿論、脱税にならない様に運用を工夫する必要はありますが、国が面倒をみれない以上、国民にやってもらうしか無い。但し、貧富の差が更に拡大するので、所得移転の工夫も必要かも知れません。

RJ>なるほど。「自然災害リスク調整後の地価、不動産価格」というのは、かなりREITやそれ以外の不動産業界にも影響を与えることですが、真面目に考えていくと、そこを避けて通れない、そのとうりかと思います。

RJ>また、「保険業界と建築工学の先生の間をとりもって決めるべき建築基準を、保険業界のインプット無しに決めた結果」というのも、ご謙遜されてかもしれませんが、保険業界側が、逆に建築工学の先生のインプットをもって対話をもって決めるべきということかもしれませんね。実際に複雑な現場のニーズの中で建設されている方々と比べると、保険会社側など金融側はバーチャルで動くわけなので、本来は柔軟に対応できるなはずですしね、REITなども、金融側の側面もありますから、対応も比較的早くできるのかもしれませんね。

RJ>平泉さんの持論で、REITなどをGPIFが持っていけばいいのではというのがありますが、REIT業界を広めて認知を進めていくという意味では、是非そういう方向でとおもうのですが、ご紹介いただけますか?

日本の自然災害リスクを考慮すれば、原則、持家ではなく、借家を推奨すべきだと思います。最終的に再保険会社か投資家が災害債の形で引受けてくれ、元受損害保険会社が保険を販売できるには、建築基準を相当に引上げる必要があり、そうした住宅は高価で2世代ローンになってしまい、返済が長期に及べばその間に自然災害に遭遇するリスクも増し、二重ローンのリスクも増大します。そこで、敢えて持家は持たず、堅牢な賃貸住宅を建てて、例えば長期投資家であるGPIFが保有し、そこから賃借する、資産化したければ、家賃X円の住宅にY年住む権利という形の証券にすべきと考えますが、如何でしょう。

RJ>なるほどですね。REIT業界の方はまさに皆さん賛成されるのではとおもいます、ありがとうございました。

RJ>これは皆さんにおききしているのですが、ご趣味といいますか、ほぼ文献などに当たられる時間が多いということですが、これはというような学者や書籍など、ございますか?

毎年友人と読んだ本、観たフィクション映画及びドキュメンタリー映画、聴いた音楽のベスト10を作成して、交換し、説明を受け、批評し合うことを30年程やっていますが、この10年、著者だと、スコットランド人の歴史学者ニーアル・ファーガソン、米国人ドキュメンタリー作家マイケル・ルイス、レバノン人の元ヘッジファンド・マネージャーであるナッシム・ニコラス・タレブ、片山杜秀、野口悠紀雄、渡辺惣樹、元ゴールドマン・サックスのデービッド・アトキンソンがベスト10の常連でした。

ご指摘のジェイン・ジェーコブスは『統治の倫理 市場の倫理』が1990年代(1990~1999年)の10年ベスト(the Book of the Decade)でした。最近『マザーレス・ブルックリン』という名優エドワード・ノートン監督作品で、ドキュメンタリー映画『ジェイン・ジェイコブズ: ニューヨーク都市計画革命(原題Citizen Jane: Battle for the City)』または自著『アメリカ大都市の死と生』の中で描かれるジェイコブズとロバート・モーゼスの対立が描かれていました。ロバート・モーゼスの役(映画の中ではモーゼス・ランドルフ名義)は名優アレック・ボールドウィンが演じ、デビッド・マメ監督作品『摩天楼を夢みて(原題Glengarry Glen Ross)』の中で見せた様な圧倒的な独白シーンで印象に残りました。ジェイコブズ女史の冥福を祈ります。

RJ>大変、勉強になりました。本日は、お忙しい中、貴重なお話をいただきまして、また、大変貴重な蔵書を拝見させていただきまして、ありがとうございました。